ヘッドアンドショルダー

トレンドとは、一旦つけた高値・安値を更に上回るか・下回るかをテストする動きの連続的な成功です。更新に失敗し、それ以上高くはならない・安くはならないとなれば、反転するか保ちあいになるかはまた別の問題として、一旦はトレンドが終了することになります。この観点からみれば、ダブルトップは更新の失敗の最も素朴なパターンといえます。つまり、ダブルトップの特性を習得すれば、ヘッドアンドショルダーはその変化形ですから、理解は容易です。チャート上に頻発するパターンであり、トレンド判断上の重要度が高いので、その動きの背景を丁寧に抑えていくことは不可欠です。

エラーとしての高値更新

ヘッドアンドショルダーは、高値を上回ることに一応は成功したものの、成功した原因がトレンドの推進力によってではなく、別の何かが介在したことに依っている場合です。いわば、エラーとしての高値更新です。とすれば、トレンドの推進力による自然な更新と比較して、何らかの動的な特徴が存在するはずであり、それを観察によって捉えることができれば、トレンドの転換を適切に捉えることができるようになります。

逆指値の決済は入るが、新規の買いが入らない

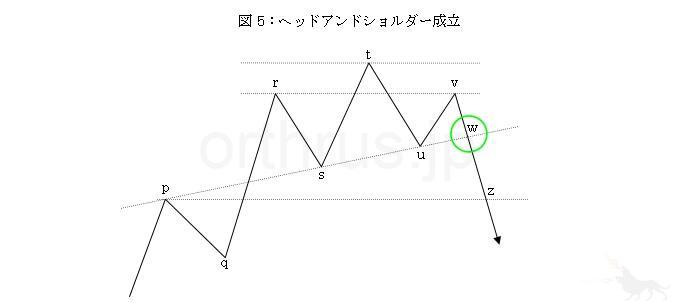

そのようなエラーが起こる典型事例は、逆指値の決済は入るが新規の買いが入らない場合です。前回の山の付近(r)の価格帯でショートポジションをとっているトレーダーは、ほぼ同値撤退できる価格(rを通る水平線)付近に逆指値を置くことがあります。その場合に、チャートが山(r)と同じくらいの高さにまで上がってくると、その近辺の逆指値が連鎖的に決済されることによって、一時的に大きく値段が上がります。これがヘッドアンドショルダーの中央の山(t)になります。ところがここで新規の買いポジションはあまり入らなかった場合には、価格が急落します(t-u)。その後反発を見せる(u-v)ものの、もはや前回の山(t)と同じ高さにさえ届くことができず、価格が再度下落(v-w)し、ネックライン(w)を割ることによってヘッドアンドショルダーは完成したと看做されます。

最も注目すべきは、中央の山(t)の形成が、逆指値の決済においてなされており、新規の買いが入っていない点です。株式やビットコインなどのマーケットでは、新規の成り買いが入っているか、それとも逆指値が連鎖的に決済されているのかを、チャートの動きや歩み値を観察することである程度判断できます。これは、参考となる比較動画をアップロードしようと思いますが、意識した上で繰り返し観察すれば、判別は難しいものではありません。逆指値の連鎖的決済の場合、価格が上に引っ張られたように急な伸びを示すのに対し、新規の買いが入っている場合は階段を上るかのような段階的な上昇を示します。したがって、逆指値の決済があるにもかかわらず新規の買いが入っていない場合は、st間で急激に伸びた後にtu間では急激に下落します。

なお、逆指値の決済が大量になされかつ新規の買いも大量に入っているケースでは、ひたすら直線的な激しい動きを示しますが、これは為替における重要指標発表直後などで一方的なトレンドが発生した場合や株式で強力な材料が個別株で出た場合などの限られた場合でしか観察されません。

出来高は減少していく

また、逆指値の連鎖的決済に過ぎず新規の買いが入らないということは、価格の動きの割に出来高は大したものにはならないということであり、必然的に前の山(r)付近の出来高よりも中央の山(t)付近の出来高は、より小さくなります。それに比べ、山の頂点(t)から下落(t-u)する際には、明確に大きな出来高が観察されます。その後の反発(u-v)もまた、価格は上がっているものの新規の成り買いがあまり入っていない状況です。入る少数の成り買いも、短時間で出来高を伴って大きく急落(t-u)したために、リバウンド狙いを中心とした超短期の値ごろ感トレードによる買いがほとんどです。もしくは、急落(t-u)する様子をみて慌てて成りショートを入れたものの、値段が反発(u-v)してしまったことにより恐怖心を覚え素早くショートカバーに転じたことによる買いしかありません。したがって、この間(u-v)の出来高は前の二つの山(r,t)を形成する上昇波(q-r,s-t)と比較して、目に見えて低くなります。この頃(u-v)には多くのトレーダーが、ヘッドアンドショルダーが完成する可能性が高いことを予測します。そうすると、この三つ目の山(v)の頂点を狙ってショートを入れます。他の多くのトレーダーも同様に振舞うことによって、大きな出来高を伴ってネックライン(w)を割っていいきます(v-z)。

ネックラインを早めに予想する

ネックラインについては、直近の二つの安値(s,u)を結ぶ直線ととるのが通説ですし、ネックラインのブレイクはこの直線を割るかで判定すべきです。ただ、チャートはリアルタイムで描画されるものでありますから、後からチャートをみて、ああこれがネックラインだったんだとつぶやくだけではトレードにおける有効性がありません。形成途中において、これはヘッドアンドショルダーになるかもしれない、という発想が現場において出てこなくてはなりません。

このヒントとなるのが、第一の山(r)の直前の山の頂点(p)と第一の谷(s)とを結ぶ直線です。この直線の延長線との接触点付近にて第二の谷(u)が形成される現象がしばしば観察されます。トレンドライン(qsを結ぶ直線。図5には描画せず)がブレイクされそうになった時点で、ヘッドアンドショルダー形成の可能性を考慮しこの線(psの延長線)を引けば、いち早く形成の可能性を思いつくことができ、また第二の谷が形成される目処をおおよそつけることができるため、有益な判断ツールとなります。

H&S形成前の高値はサポートとして当てにならない

もう一つ付記しておくと、トレンドにおいてはサポート点として機能する山の頂点(p)を通る平行線は、ヘッドアンドショルダーの完成後においてはほとんど機能せず、機能したとしてもその抵抗値は非常に低いため、容易に突破される(z)ことが多い点にも注意しましょう。それだけヘッドアンドショルダーは下落のサインとして強力なものだということができます。この付近(z)での反発を期待しての買いは、安易な値ごろ感トレードに分類されるべきものであり推奨しません。