高層建築で有名なシカゴに、世界最大の先物取引所であるChicago Mercantile Exchange(以下、CME) があります。CMEもまた、機能美にみちた高層ビルの中に居を構えています。ブレトンウッズ体制の崩壊から変動相場制への移行の過程で、小麦や大豆といった商品だけでなく通貨もまた、価格変動リスクに対応すべくCMEの先物取引の対象になりました。これを扱う市場が、international monetary market(以下、IMM)です。

火曜日取引終了時におけるIMMの投資主体別ポジション情報が、金曜日取引終了時に監督局より開示されます。ポジション情報とは、買い・売り・スプレッドのそれぞれの建玉残です。公開データはグロスのみですが、買玉と売玉との差であるネットの数値もトレードにおける重要な判断要素となります。投資主体別の分類では、Non-CommercialとLeverage-moneyが注目されますが、まずは伝統的な前者に焦点を絞って解説します。

Non-Commercial部門とは、いわゆる投機筋です。すなわち、売買の差益によるキャピタルゲインを目的とする取引主体です。対する概念はCommercial、つまり商業部門で、こちらの売買は実需に基づいて行われます。実需に基づくとは、輸入企業が代金支払いのために外貨を購入する場合や輸出企業が売上を自国の通貨に交換する場合など、実際の必要性に迫られて行う取引です。

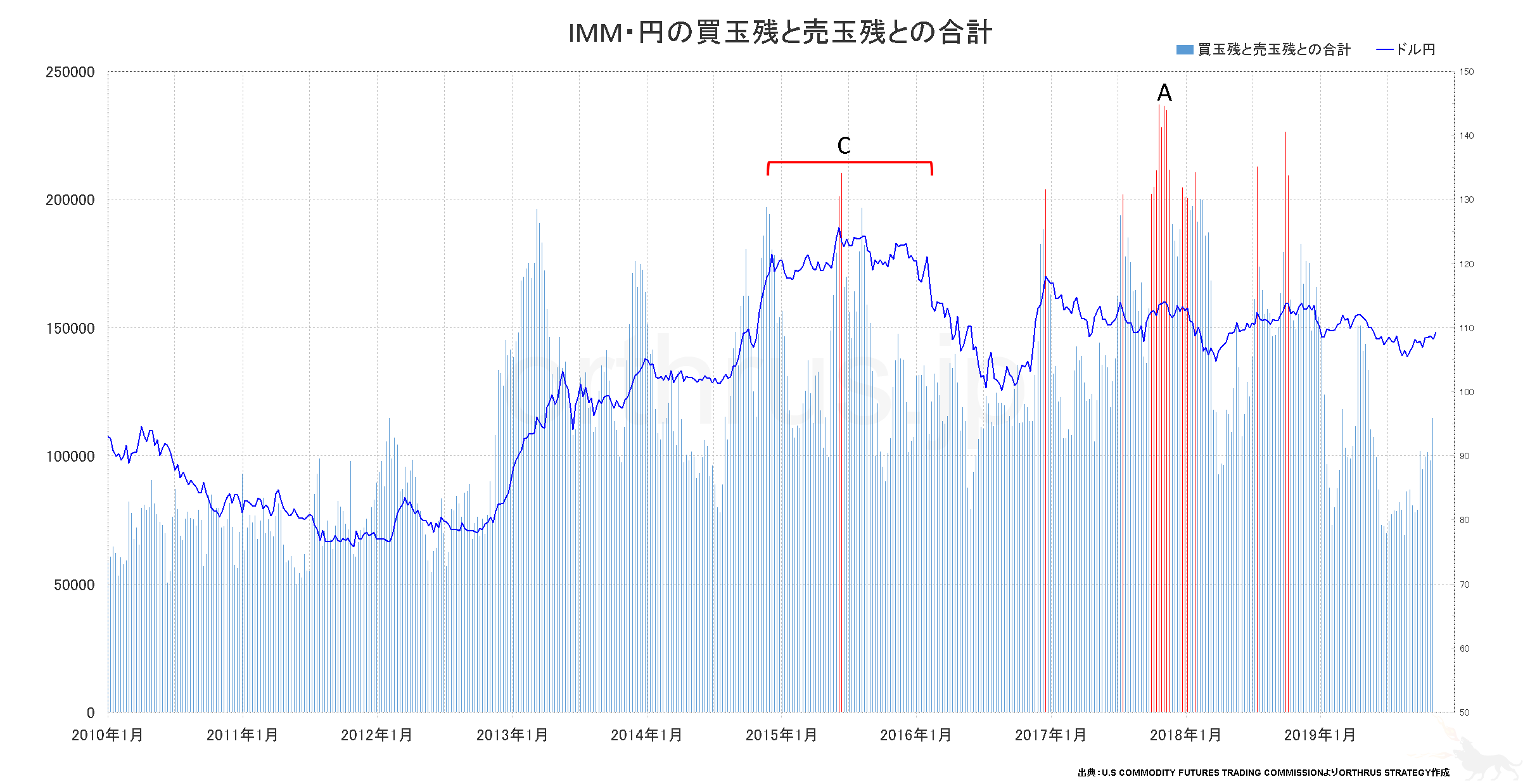

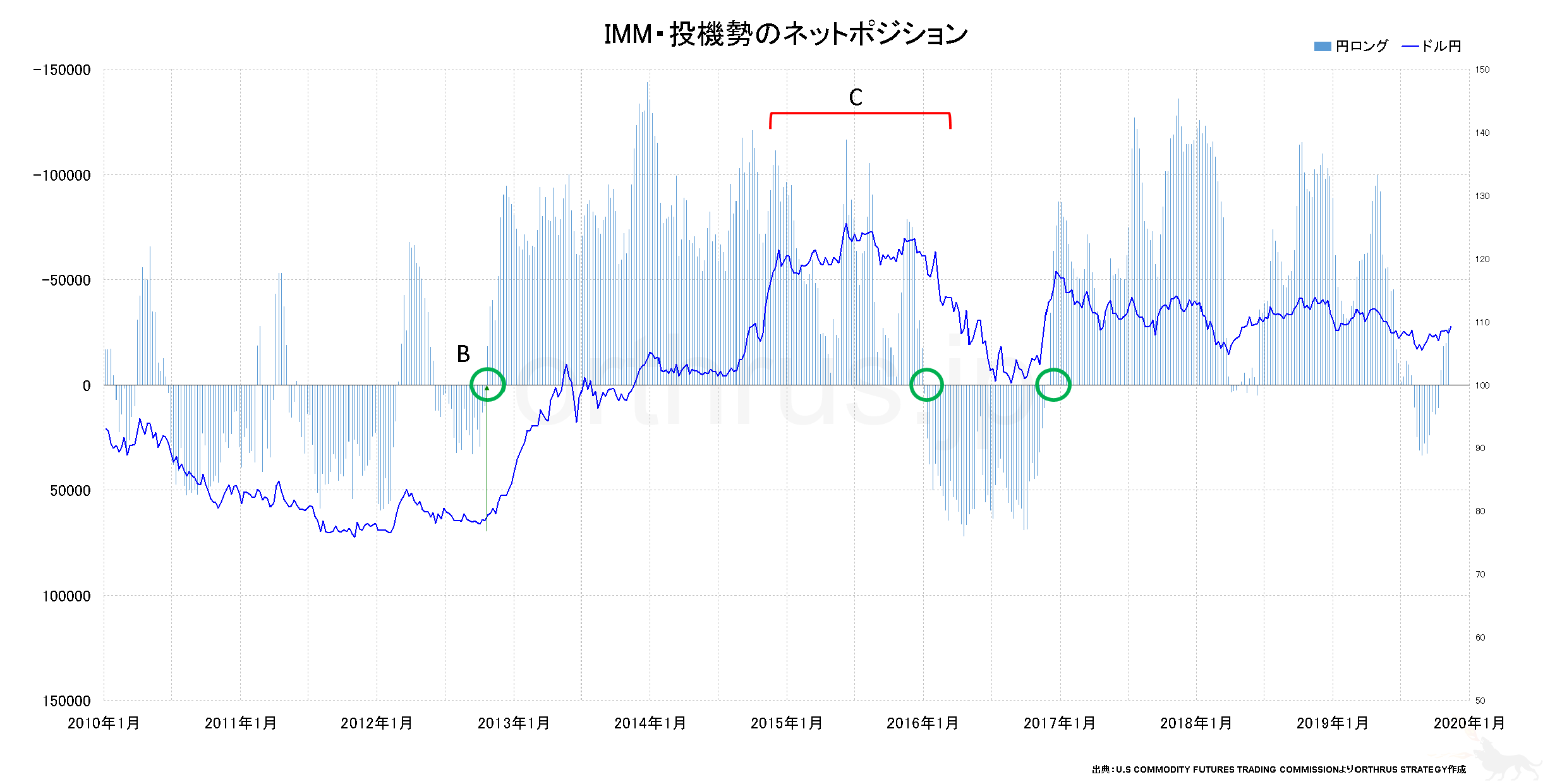

投機的存在であるデイトレーダーとしては、大口の投機筋の動向に常に注意を払うべきです。IMMのNon-Commercialのポジション情報を知ることで、現在その通貨に対して投機勢の売買は活発か、またロングとショートのどちらが優勢かを推測できます。どのように推測するかにつき、二つのグラフを用いて説明します。一つは買玉残と売玉残との合計を示したグラフで、円の売買が活発かを判断するために用います。もう一つは買玉と売玉との差、つまりネットの推移を示したグラフで、買い優勢か売り優勢かを判断するために用います。これらのグラフをドル円のトレードに如何に用いるか、以下で具体的に説明します。

A. 総出来高に顕著な特徴がある場合

上図(以下図1)は、円の買玉残と売玉残との合計を示したものです。端的にいえば出来高です。なお、スプレッド分は含めていません。200000枚以上の残数があった週を、見やすいように赤色に塗り区別しています。しばしば赤を境として、円安トレンドが一時的に転換している様がみてとれると思います。これは、売買の攻防がクライマックスに達したことを意味します。換言すれば、もうこれ以上円を売る人がいない状況です。赤塗している週はリアルタイムでの売買判断がしやすいポイントですが、それらの週に限らずトレンドが一時的に転換し円高に向かう週は、その前後の期間の中で相対的に合計数が多い傾向がある点に注目してください。また、円高トレンドから円安トレンドに復帰する転換期においては、逆に合計数が目立って少ない点にも注目する必要があります。このように、トレンドの転換点となる週では、出来高が顕著に高く若しくは低くなる傾向があります。この傾向は、特に為替において顕著です。株式やビットコインと異なり、本質的価値が観念しにくい故に、出来高がそのまま需給を表す傾向があるからです。付言すると、為替の本質的価値を探る経済学的試みの存在、例えば購買力平価説などの存在を連想する方もいらっしゃると思いますが、通貨自体が交換手段としての存在である以上、抽象性・相対性をその本質とするということです。

B. 買玉残と売玉残とのネットポジションが逆転した場合

上図(以下図2)は、円の買玉残と売玉残との差の推移を現したものです。緑の丸で囲った部分は、買玉残と売玉残との差が逆転した時点です。市場の方向性が真逆に変化したわけですから、極めて重要な現象です。買玉残と売玉残とのネットが逆転した場合、トレンドが大きく転換することがしばしばあります。実際、これを契機として、以後大きなトレンドが発生していることが分かると思います。ただ、最初の丸以前にも何度か逆転が生じていますが、トレンドの発生には至っていません。リアルタイムのトレードでは、トレンド発生につながる逆転とつながらないエラーサインとしての逆転とをいかに確率的優位性をもって判断できるかが問題となります。では、いかにして判断すべきでしょうか。

第一に、この買玉残と売玉残との逆転サインは、発生以前においてポジションの偏りの期間が長ければ長いほど重要性を帯びます。一年程度の短い期間で形成された偏りの逆転の場合、サインとしての意味は軽くなります。2010年~2012年半ばまでの交互の逆転はそれに該当します。

第二に、出来高、つまり総建玉数も重要です。出来高が伴わない動きは、いわば本質的価値の周辺を彷徨う浮動的な揺らぎと評価すべきものであり、サインとしての重要性は低下します。図をみると、2010年~2012年半ばの合計建玉数は概して低く5万枚から10万枚ほどと、あまり活発な売買がなされていません。その一方で、2012年末以降は合計建玉数が急増しており、出来高を伴った円安トレンドであることが分かります。

第三に、ヒストグラムの高さの推移から、次のトレンドを推測する方法があります。図をみると、ヒストグラムの高さが、上方向すなわち円ショートでは徐々に大きくなっているのに対し、下方向すなわち円ロングでは徐々に小さくなっています。これは、マーケットが悩みをみせつつも、円ショートが次第に優勢になっていく様子を表しています。

第四に、ファンダメンタル分析によるフィルターです。2012年末は衆議院解散後に民主党から自民党へと政権が移った時期に当たります。テクニカル分析の方向性を裏付けるに足る重大な政治的要因が発生しており、サインとしての有効性をより重く解釈すべき根拠があります。

ここで一つ注意すべき点を述べたいと思います。2012年末から2016年まで続く円安トレンドのさなか、円ショートの建玉が多く積まれ続けている事実をどのように解釈すべきかです。これはいずれ株の信用取引で詳しく述べる予定ですが、この積みあがっていくショートをみて、円売りのポジションは近い将来に反対売買で買い戻されるからという根拠のみで円買ドル売をするのは、合理的売買ではありません。為替に限らず信用取引は確かにいずれ反対売買されるものではありますが、信用で円がショートされ続けるということは、それだけショートに勢いがある、ショートで利益が出ると考えている人が多いということでもあります。この事実により注意を払わなくてはなりません。信用残は確かにトレンド転換の兆候を示す重要なメルクマークとなり得ますが、その数字だけをもって売買判断をすると手痛い目にあいます。特に株式では致命傷に発展する恐れがあります。信用の反対売買の消化によるトレンド転換は、現在進行しているトレンドが消滅し転換すると判断するに足る別の強い根拠があることを前提とします。

C. 総合的判断

ブラケット記号=〔 でマークした期間は、ドル円チャートがヘッドアンドショルダーを示し、それが実際に機能して大きなトレンド転換がなされた時期です。この円高トレンドへの転換を示したチャートパターンに高い信頼性があることを2015年末の段階で知覚するために、IMMポジションは非常に役に立ちました。これは、いわばAの出来高による判断と、Bのネットの逆転の判断とを組み合わせることで、チャートパターンのより高次の判断が実現したものです。総合的なケーススタディとしても最適ですから、しっかりと理解しましょう。

2014年後半にかけて大きく円安が進行し最初の山を形成した後、中央の山を形成する段階で、大きい出来高を伴っているにも関わらずその出来高に対して価格の伸びが小さいことから、円安トレンドの終了の可能性を意識することができます。オシレーターを用いていれば、ダイバージェンスの発生が観測できる場面です。

ヘッドアンドショルダーの最大の特徴は、右の山で出来高が大きく細ることです。図をみると、2015年後半の右の山では、買玉と売玉との合計出来高が左辺と中央の山と比べて大きく減少しており、また、左の山と同等の価格帯付近との比較においても、同じく出来高が減少しています。

2016年に入ってすぐに、ネットは逆転し、ヒストグラムは下を向きました。六年以上に渡り続いた円ロングの優勢が逆転したわけですから、極めて重大な現象です。ヘッドアンドショルダーのパターンが出来高で裏付けられているのみならず、買玉と売玉とのネットが逆転していることから、この時点で強い確信をもって下落トレンドへの転換を推測できます。実際、時々の円安への戻しは生じたものの、以後一年半以上に渡り、強い円高トレンドが継続しました。

2016年の春ごろ、ネックラインへの戻しがみられるものの、弾かれてそのまま大きく下落しています。ネットのヒストグラムも下方向に継続していることから、依然強気で円高トレンドと判断しポジションを作っていくことができる場面です。

2016年の5月31日発表分では合計出来高が936271と顕著に低くなります。仮にこの時点で大きく円高方向へドル円チャートが掘り込んでいれば底の可能性を考慮するのですが、実際のドル円はこの時点で107円付近から110円付近へと戻りを描いていることに注目しましょう。戻りの場面で出来高が少なく、トレンドに従う場面で出来高が大きくなるのは、トレンドがまだ継続する可能性が高いことを示します。実際、円高はその後も継続し、上昇分をすべて打ち消す100円付近にまで進行しました。

この頃の重要なファンダメンタル要素は、チャイナショックと日銀のマイナス金利導入です。中国株の大暴落を受けマーケットにリスクオフの意識が高くなったことは有事の円買いとして円高トレンドを裏付ける要因ですが、日銀の金融政策は量的・質的緩和から更により一層の緩和を推し進めるものですから円安要因となりえます。しかし、実際の2016年のチャートは強烈な円高トレンドでした。ファンダメンタル要素は極めて複雑に相互作用し様々な解釈を導けますので、後からチャートの動きを解説し理解するためには非常に役立ちます。また、より大きな時間軸を意識することで含み損が救われる可能性が高まり、更にはリアルタイムのトレードにおいてもテクニカル分析の正しさの程度を計るフィルタリングとして有用です。しかし、デイトレードにおいて最も重要なのは現実の値動きです。IMMポジションをみることで、現実の円の需給を視覚的に捉えることができるようになりますので、数年に一度発生するような大きな利益獲得のチャンスを逃さないためにも、日ごろから関心を持っておくことが重要です。

その他/注意点

上記以外にも、IMMのポジション情報は役立ちます。一例をあげると、前週と比較した増減率を意識することで、より短い時間軸におけるトレンドを判断できます。また前年の最高もしくは最低出来高を更新した場合や、年初来最高もしくは最低出来高を更新した場合なども、トレンドを裏付ける材料となります。

ただ、IMMのデータを売買判断に用いる場合は、いくつか注意点があります。最も注意すべき点は、金曜日の取引時間終了後に発表されるところ、そのデータはその週の火曜日取引時間終了時点のものだということです。すなわち、火曜日以降で状況が変化している可能性があります。

この点と関連しますが、ORTHRUS STRATEGYで作成した上記の図1、図2では、金曜日に発表されたその週の火曜日時点のIMMデータと前週のドル円金曜日終値とを重ねて表示しています。他社で公表されるグラフの場合、その週の火曜時点のIMMデータとその週の金曜日終値のドル円とを重ねて表示している場合が多いです。これは好みに応じてどちらを用いても良いと思います。大口投機筋の週末持ち越しポジションは月曜日に決済されることが多いといわれ、その点からは一般に従った方がよさそうですが、私の皮膚感覚としては前週金曜日のドル円終値とパラレルに配置した方がトレードに生かせる実感があります。ORTHRUS STRATEGYは現場に基づく帰納的判断を最重視する故この形式を用いています。

図1の総建玉数についても、ORTHRUS STRATEGYでは買建玉と売建玉との合計を表示しますが、他社のものはスプレッドを含めたグラフであることが殆どです。これも各人の好み次第だと思います。出来高を図る目的なのだからスプレッド分も含めるべきだとの考えは尤もだと思いますが、図2のネットで用いるデータとの同一性を維持することで解釈の統一性が取れやすい利点もあると思います。ORTHRUS STRATEGYは戦略の統合性を重視しますので、それ故にグラフについても同じ思考手順に則り作成しています。

いずれにせよ大事なことは、各人の個性・才能に応じた売買手法の構築です。一般的通説と異なる場合でも、自分の実感に合うものがあれば其方を用いることはその一つの現れです。