金は、安全資産としての性格から、マーケット全体のリスクオフ・リスクオンを図る有効な指標として機能します。それに対し原油は、いかに取り扱うのが適切か議論が分かれます。本節ではORTHRUS STRATEGYにおける原油チャートの位置づけを説明します。

原則は、デイトレードにおける判断要素とすべきではない

原油の需要は景気と連動するので、好景気なら原油高、不景気なら原油安へ向かいます。同時に、アメリカが好景気なら金利は上昇していくのでドル高へ、不景気なら金利は下降していくのでドル安へ向かいます。その結果として、ペトロダラー制のもと、ドル高は原油安を、ドル安は原油高を導きます。

この一連のサイクルを一体として捉えれば、原油価格が上がったから景気が良好なのだと単純に判断することは、極めて大きな過ちを犯す可能性があることが分かります。不景気ゆえに原油価格が下がり、それを受けて金利が下がりドルも下がった結果として原油価格が上がっている場面がありうるからです。

敢えていえば、在庫数の変動は、景気に基づく需要に起因することが多いので、全米石油協会(API)の週間統計や米エネルギー情報局(EIA)の発表する週次石油在庫統計などの指標発表後から近い時間においては、参考になる部分もあります。しかし、それでもその在庫の減少・増加が、需要ではなく、天候の変動や短期的な在庫の乱れによって生じている可能性はあります。アメリカは気候変動の激しい国ですし、WTIの原油現物受渡しが行われるクッシング地区の倉庫は比較的小規模のものだからです。また、原油価格の上昇も好景気による需要増に起因するものでなく、地政学リスクの発現など何らかの事情により供給が絞られた結果である場合があります。このように原油の価格変動には、単純化させたモデルの中でさえ多様な要因が絡み合います。原油自体をトレードするならともかく、株式の短期トレードの材料としてこれらを考慮にいれていては、あまりに判断が複雑になりすぎます。本章の最初で述べたように、ORTHRUS STRATEGYではコモディティのトレードはおこなっていません。あくまでも為替・株式・暗号資産におけるトレードの戦略を追及するものです。

このような事情を考えれば、原油チャートと株式との間にある相関をあえてトレードに生かす必要はあまりないようにも思えます。実際、判断基準が複雑になることはあまり望ましいものではありません。たとえ一時的に上手くいったとしても、トレードにおいて大切な再現性が確保されない可能性が高いからです。そもそもトレードにおいては、複雑なものが必ずしも高質な判断を生むとは限りません。

例外として、非常に役に立つサインとなる場合がある

ただ、原油チャートと株式チャートとが、非常に興味深い相関をみせる局面もあります。この点を説明することが本節の主題です。

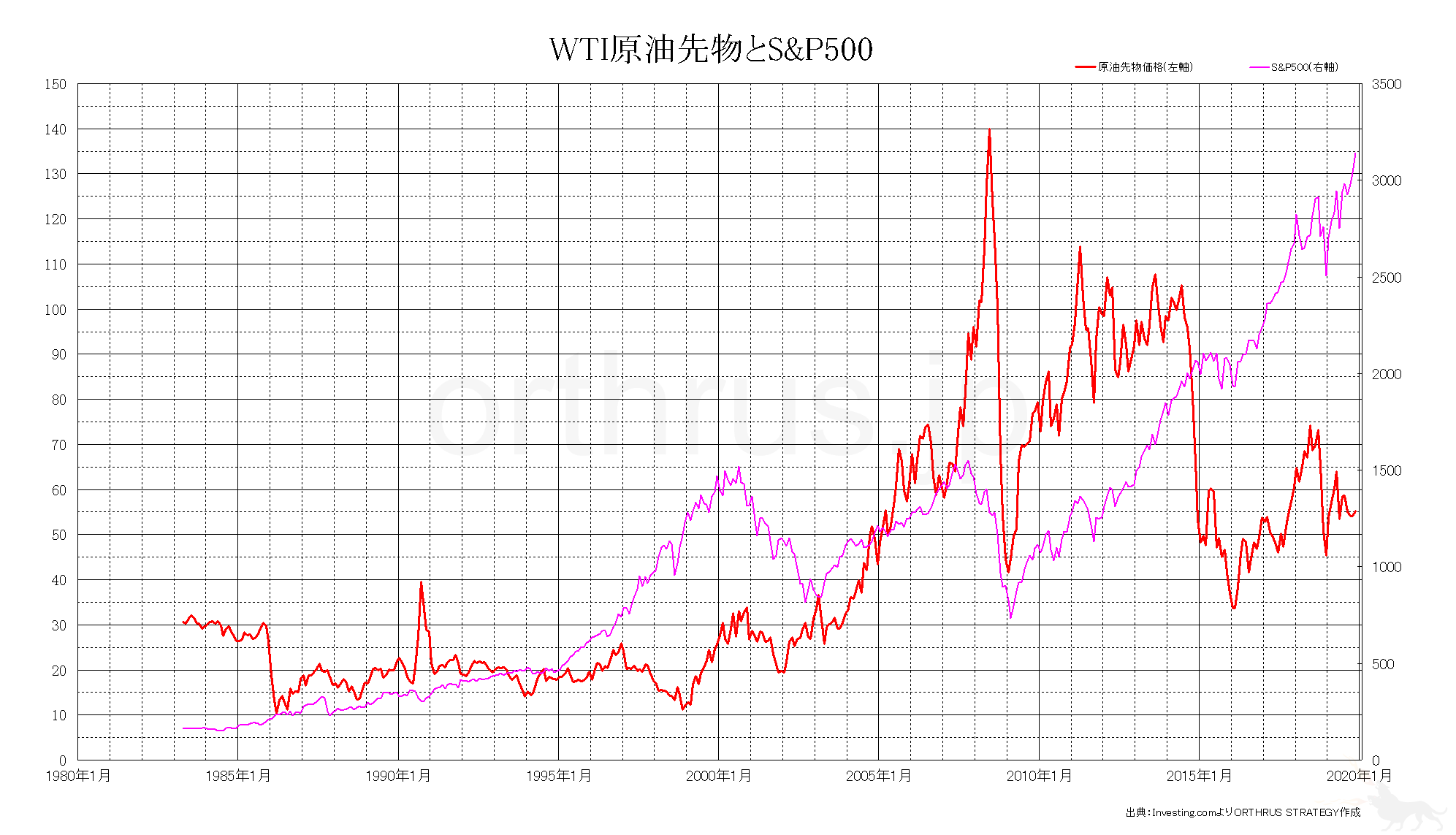

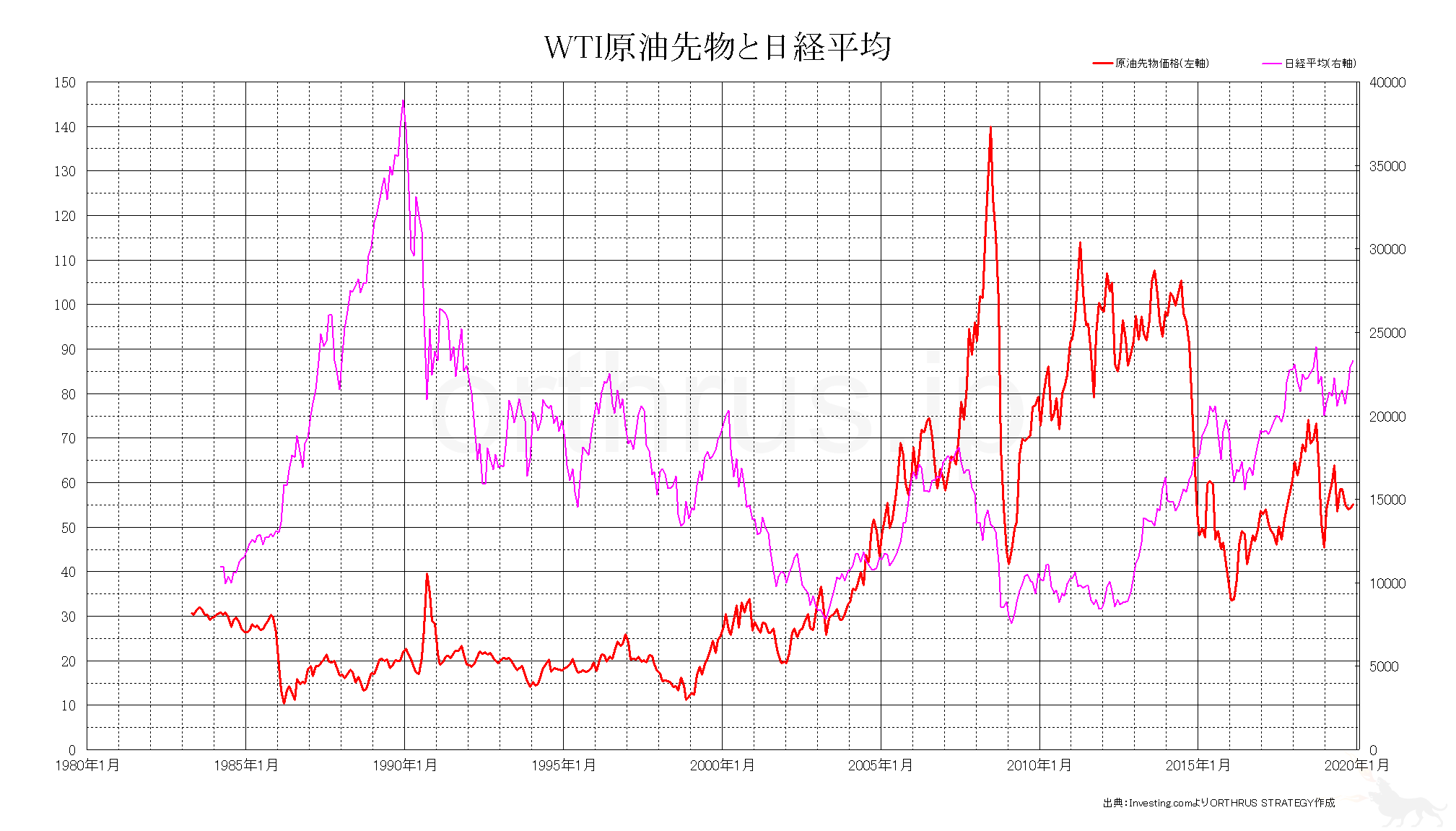

下図は、WTI原油先物とS&P500・日経平均との比較チャート図です。先に述べたように、原油価格と一部の相関性はあるものの、振幅や位相の違いも目につきます。特に日経平均ついては、ペトロダラー制のもと原油がドルと密接な関係をもつことから考えると、原油とドルとの連動を注視し、その後ドルと日経平均との相関、或いはS&Pやダウと日経平均との相関などを考える方が合理的思考といえるでしょう。直接に日経平均と原油との連動性に注意を払う必要は、基本的にはないと考えます。

しかし、ここで注目してほしい点があります。2007年から2009年、すなわち2007年7月にサブプライム問題が表面化してから、2007年8月のパリバショックを経て、2008年9月のリーマン・ブラザーズ証券の経営破綻に端を発するリーマンショック前後の動きです。

ポイントは、2007年7月にサブプライムローン問題が顕在化した以後においても原油の価格は更に伸長したことです。S&Pも日経もこの時期を境に大きく値を下げ、景気の後退が意識されはじめたにもかかわらず、原油価格は大きく伸びています。この理由を理解していないと、一般に世界経済全体の景気動向を反映するとされる原油チャートに引きずられ、判断を誤る可能性があります。

端的にいえば、金融危機が意識されたことによって株式や金融商品から資金が引き上げられ、その資金の行き場としてコモディティが注目されたということです。これは非常に重要な現象です。サブプライムローンの延滞率や住宅価格の低下などから、すでに多くのトレーダーは金融危機の到来を予期していた時期です。このような場合でも一斉に全てのマーケットから資金が抜けたわけではなかったことをよくよく理解しておくべきです。

原油価格の高騰は、過剰なインフレへの警戒感を生みます。実際、この時期は原油だけでなく資源全般において価格の上昇が見られましたたため、この懸念は強く意識されました。原油先物買いはこのようなインフレリスクに対するリスクヘッジとしても機能しますから、より一層の原油高が進んだと考えられます。

さらにこの時期は、株式が全般に下がり不景気が意識されたことで、ドルの利下げが意識され、ドル安に向かった時期でもあります。ドル安になれば、ペトロダラー制のもとドル決済が基本の原油の価額は上昇に向かいます。ドルの価値が安くなるので、より多くの額のドルを出さなければ原油が買えなくなるからです。

複数の要因があるにせよ、この原油価格の高騰はある種の理屈を超えたものと最終的には結論づけるべきものだと思います。行き場を失った資金が流入したと説明しましたが、なぜ流入したのかその理由を突き詰めて言えば、投資機関が儲かるチャンスを貪欲に追求した結果といえます。素直に考えれば2007年中旬にサブプライムローンの問題が表面化した時期から大規模な金融危機の到来を意識し原油価格も下降に向かうはずです。しかし、金融と直接的な結びつきが株式・為替よりも薄い資源商品においては、その動きは一歩遅れたものとなりました。利益を求める積極性がぎりぎりまで展開されたといえます。

もちろん、一般的な景気後退局面では、株式とコモディティとが相反する動きをみせることは珍しくありません。しかし、サブプライムローンやパリバショックはそういった通常の景気サイクルとは異質な問題であることは明らかでした。にもかかわらず、株式市場から流出した資金が一旦は商品市場に流入したという現象が、リーマンショックレベルの金融危機でも観察されたことは重く評価してよいと思います。つまり、今後においても高い確率で再現性があると考えます。

考え方が共通するものとして、いわゆる”くず株"といわれる経営状態が悪く時価総額の小さい粗悪銘柄が、バブル末期に一斉に上がりだす現象と似ています。バブル相場でさえ長らく放置されていた小さく粗悪な銘柄が最後の資金の行き場として上昇する現象と軸を同じくしていると考えます。

実際、この異常な高騰に対する危機感は消費国だけでなく産油国も感じていました。リーマンショックの三ヶ月ほど前となる2008年6月には中東のジッダにて産油国・消費国緊急会合が開催されています。原油高の高騰により世界経済に対する悪影響が生じることの懸念を産油国と消費国とが共有したこの会議は、価格高騰で利益を得るはずである産油国側のサウジアラビアからの提言でなされています。これは、産油国側さえ警戒するほどの異様な値上がりだったことを示しています。私自身、この会議の開催で、原油価格の近い将来における大幅な下落予測に対し確信に近い自信をもちました。

最終的に2008年9月にリーマン・ブラザーズ証券が経営破綻したことで、金融不安は決定的なものとなり、商品市場からも資金が引き上げられ、株式・ドルと共に原油価格は歴史的な急落をみせました。

トレードにおいて、マーケット全体を俯瞰し、どの市場に資金が流入しているかを判断することは非常に重要です。第一に、資金が多く流入していればいるほど売買も活発に行われ、価格上昇のエネルギーとなるからです。と同時に、ある局面において、ある市場から資金が流出し、別の市場に資金が流入していることが、将来発生する現象の予兆としてあらわれることがあります。そのサインを見落とさないために、Commodityを取引しないトレーダーも商品市場を観察することは欠くべからざる行動だと考えます。