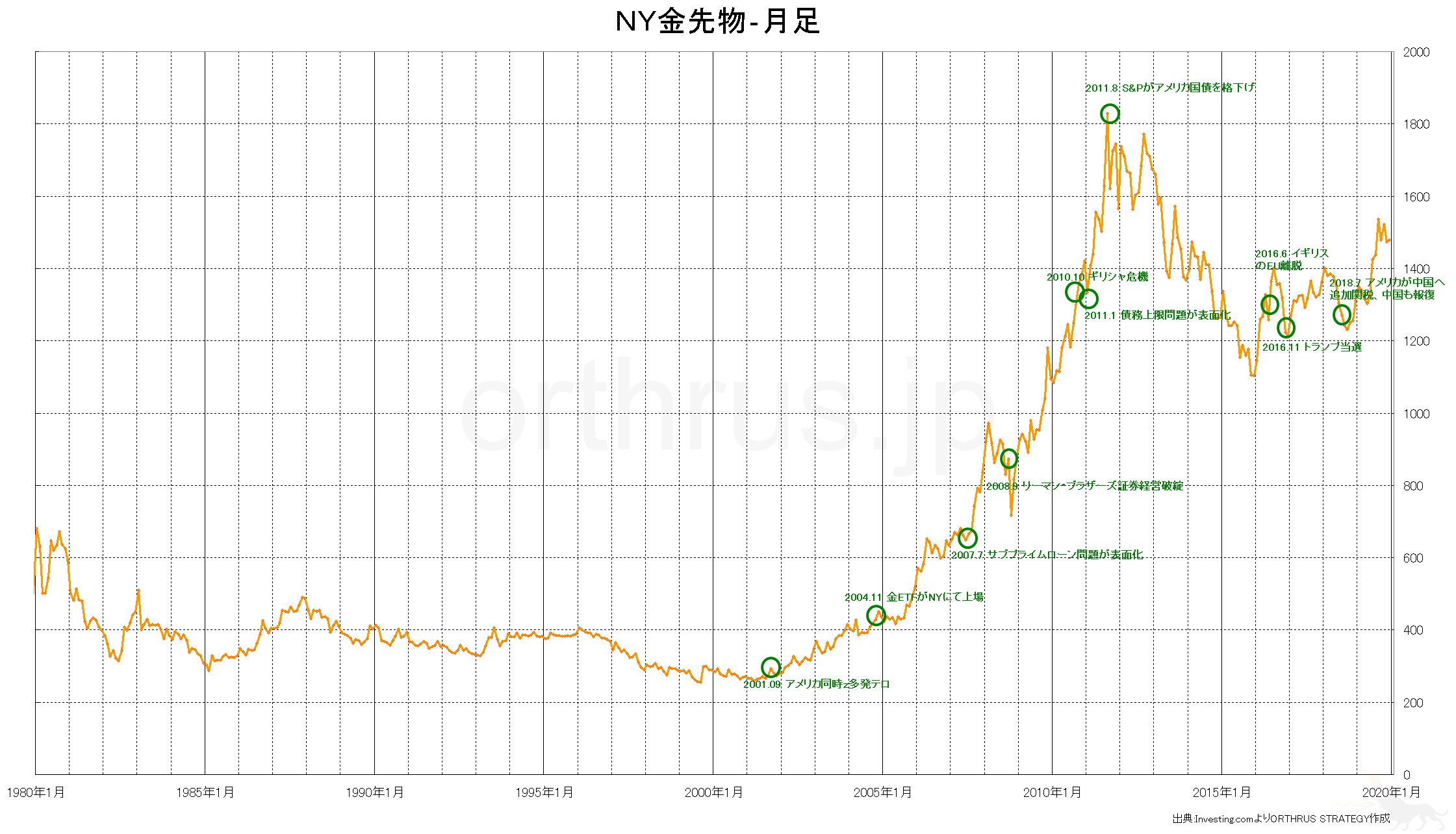

ORTHRUS STRATEGYでは、コモディティの売買は行っていません。金のチャートを追う目的は、専ら安全資産としての側面に注目し、為替・株・暗号資産におけるリスクオフの兆候をいち早く掴むためです。下図は、金価格の代表的指標であるニューヨーク・マーカンタイル取引所(COMEX,コメックス)の金先物チャートです。

2004年11月の金ETF上場

金チャートを追う場合、注意すべき点があります。それは2004年11月以前と以降とでは、同じ金チャートでも異質な点があることです。チャートを一見しただけでも、2004年11月以降の急激な上昇トレンドは目を引きます。この点を最初に解説します。

2004年11月に何が起きたかというと、金ETFの上場です。ETF(Exchange Traded Fund,上場投資信託)とは、一般に複数の銘柄で構成された指数に連動する形で運用される投資信託の一種で、上場しているが故に市場にてリアルタイムで売買できます。また、売りから入る(ショート)ことも可能です。

金の安全資産としての性格は普遍的なものですから、2004年11月以前も当然にその性格を備えていました。しかし、金の現物取引は売買手数料が高く、先物取引は価額が大きく、小口のトレーダーにとっては利用しにくいものでした。この状況が金ETFの出現により一変します。金ETFは、公開市場において安い価額で売買できますから、使い勝手がよく人気が高まりました。リスクヘッジとしての使い方もありますし、2000年以降のITバブルの崩壊や2001年9月に起こったアメリカ同時多発テロによって既に形成されていた上昇トレンドが投機的観点から金ETFの人気を後押しした側面もあります。ETFの中にはその発行額に応じて金の現物を購入ないし売却することで、実体的な価値の裏づけを持たせたものも多くあり、買い圧力を強めました。このETF上場をきっかけとした金需要の増大により2011年9月に史上最高値をつける急騰をみせることになります。売買が活発化すればそれだけボラティリティも大きくなります。2000年以降金の価格とボラティリティが劇的に高まったのはこのような背景があり、それ以前と比べてリスクオフが劇的に進んだわけではない点に注意が必要です。

2011年の最高値をつけるまで

2004年以降から2011年の史上最高値に至る急騰は、主に三つのリスクオフ要因により形成されました。すなわち、リーマンショック、ギリシャ危機、アメリカ債務上限問題です。

2007年7月サブプライム問題の表面化、2008年9月リーマンショックについては、今更いうまでもないでしょう。リスクオフ要因そのものだけでなく、リーマンショック後FRBが大規模な金融緩和に踏み切ったことによりドルの価値が低下したことも金の価格上昇を後押ししました。ただ、最大限のリスクオフ要因が発生しているにも関わらず、リーマンショック直後は金価格は下落しました。この点は次節にて述べます。

2009年10月ギリシャにおいて政権交代を契機に、旧政権下における財政赤字隠蔽が明らかとなりました。新政権が財政再建策を発表するものの市場の信任は得られず、ギリシャ国債のデフォルトが懸念され、格付け機関が格付けの引き下げを行いました。EUは財政緊縮を条件にギリシャの金融支援を行うことを決定し、ギリシャ国内の政治的混乱も落ち着きをみせたことで一旦の沈静化に向かいますが、その前にもう一つ別の国でデフォルト懸念が立ち上がったことで金価格は一層の上昇をみせます。

2011年1月アメリカの債務上限問題が表面化しました。債務上限とは、アメリカが国債を発行できる上限のことで、平たくいえば借金の限度額です。アメリカは財政赤字であるところ、財政赤字とはいわば借金を借金で返している状況ですから、新規国債発行ができなくなれば債務の返済もできなくなり、デフォルト(債務不履行)に陥ります。そうなっては大変ですから、債務上限に達した場合、通常は議会を通して限度額を引き上げる法案を成立させるわけです。ところが民主党と共和党との政争により議会の承認を得る見通しに不安が生じました。この状況下で世界経済に対する金融危機が意識され、金価格は上昇します。

その後、債務上限問題はひとまずの解決をみましたが、これらの騒動をうけて、2008年8月に格付け会社スタンダード・アンド・プアーズ(S&P)がアメリカ国債をAAAからAA+に引き下げました。国債は最も安全な金融商品とされ、アメリカは最も信用の高い国です。そのアメリカの国債が格下げされたというのならば、それに次ぐ安全性のある資産として金が注目されることは必然といえます。これにより金価格は最高潮に達しました。図は月末終値のチャートなので記載されていませんが、格下げの翌月にあたる2008年9月につけた1トロイオンス1923.7ドルが史上最高値となります。

2012年後半から2015年にかけての下降トレンド

アメリカが大規模な金融緩和を行いこれが功を奏したことでリーマンショックを乗り切り、ギリシャ危機もEUの財政支援が行われると共に政治も落ち着きをみせ、アメリカの債務上限問題もひとまずの解決をみたことで、世界経済全体に大きな不安をもたらす要因は排除されました。となると、為替のように金利がつかず株式のように配当がつかない金の人気は下がり、金価格は下落トレンドへと転じました。

2016年以後

2016年から現在にいたる金価格の上昇の兆しは、主に二つの要因があります。すなわち、Brexit、米中貿易摩擦です。

Brexit(ブレグジット)とはBritainとexitとを掛け合わせたもので、イギリスのEU離脱に関する諸問題を包括して指す概念です。もともと大陸と距離を置く島国イギリスは、EUの統合深化の動きに対しては消極的な姿勢が目立ちました。巨視的な視点で見た場合、ヨーロッパの文化的政治的統合の起源は、ローマ帝国、もしくはフランク帝国にまで遡ることができます。フランク王国にイギリスは含まれていませんし、ローマ帝国期は支配を受けたもののその後のアングロ・サクソンの侵入の歴史を考えると、起源を同じくする部分はあるにせよ、やはりイギリスは欧州大陸とは独立した歴史をもつ面が強いと考えるのは自然です。もともとそういった歴史に起源をもつ心理的距離があったことにくわえ、難民問題やEU各国に課せられた財政負担に対し不満を募らせていた英国は、2016年6月の国民投票で離脱の決定をします。この行く末は2019年末現在、未だ不確定なところがあり、このことが世界的な経済危機に連鎖する可能性が意識されています。

もう一つは、トランプ政権以後の、米中貿易摩擦の激化です。当選前から財政赤字縮小を主張していたトランプは、中国に対しても関税の引き上げという手段により保護貿易政策への傾注を深めています。それを受けて中国もその都度報復措置をとっています。保護貿易は、価格競争力で優位にたつ外国製品がブロックされることで国内の生産活動が活発化し、それを受けて国内雇用が促進されるメリットがあります。しかし、GDP世界一位と二位の国同士が保護貿易と報復とを繰り返せば、その結果は恐らくは行き過ぎたものになるでしょう。両者ともに強国であるが故に、お互いが譲らない可能性が高いからです。そうすると、行き過ぎた貿易制限の結果として、食料品の高騰、輸入部品の値上がりやアウトソーシングができなくなることによるコスト増大など、国民や企業に与えるダメージが保護貿易のメリットを上回る状況は十分に考えられます。このことに対する危機感が、世界経済への先行き不安を募らせ、金価格の上昇へとつながっています。

この点、非常に興味深いのは、ダウやS&P、日経平均など株式指数は上昇している点です。つまり、リスクオンたる株式とリスクオフたる金とが同時に上昇しています。この点は、13.9 金と株式とで詳しく分析します。

デイトレーダーとして

上にみたように、金価格が上昇する局面は、国家への信用リスクであるソブリンリスクや世界的な経済危機など、スケールの大きな不安材料が表出する場面です。つまり、金価格の上昇の程度で、ある経済危機の深刻度を図ることができます。一見小さな報道にみえても、金価格が比較的大きな反応をみせていれば、自分の解釈が間違っているのではないかというエラーチェックのツールとして用いることができます。逆に、大きな事件に思えても、金価格がさほど上昇していなければ、近い将来での収束が見込まれいるサインともなります。この場合は、リスクオンの機会をうかがうツールとして用いることができます。また金価格は、実際にそのリスク要因が現実化しておらず懸念にすぎない早期の段階からチャートに織り込んでいく特長があります。金の安全資産としての性格はよく知られており、定番のリスクヘッジであるためです。このように有用なメルクマークとなりますので、金を取引せずともそのチャートは常に監視することが求められます。