金と為替とにおいて、最重要に考えるべきはドルとの関係です。国際通貨基金は、かつて金の価格変動の5割弱がドル関連であるとのレポートを発表したことがあります。その要因を理解し、優位性のあるトレード戦略を構築することが本節の目的です。

金とドルとの関係

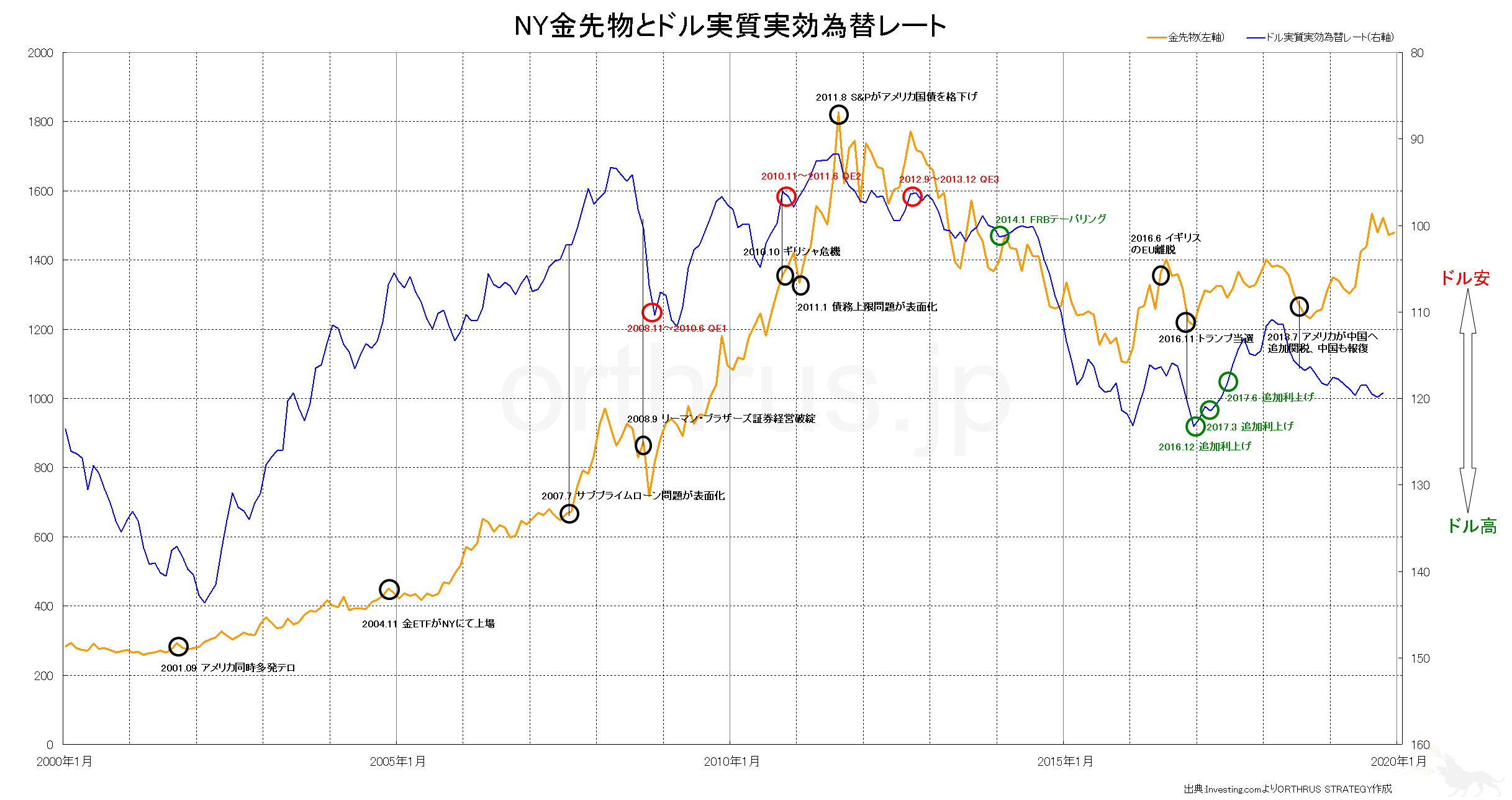

上図は、金とドル実質実効為替レートとの比較図です。ドル実質実効為替レートは、反転させている点に注意してください。つまり、上にいけばドル安、下にいけばドル高です。二つの線グラフが同一のトレンドであるほど、逆相関の傾向を示します。これをみると高い逆相関性があることが分かります。

上図は、金とドル実質実効為替レートとの比較図です。ドル実質実効為替レートは、反転させている点に注意してください。つまり、上にいけばドル安、下にいけばドル高です。二つの線グラフが同一のトレンドであるほど、逆相関の傾向を示します。これをみると高い逆相関性があることが分かります。

これはもちろん偶然ではありません。金はドルと深い関係があります。両者は、時と場合によって相互に選択されるいわばライバルのような関係です。

相互に選択されるのは、何らかの共通点があるからです。その共通点とは、世界中のどこでも通用するいわば世界通貨としての役割です。"価値"という抽象的な概念を目に見える形で表すことができる、最も代表的な存在がドルと金になります。しかし両者はその性質において違いがあります。通貨は、価値保存機能・交換機能・価値尺度機能の三つの性質を備えているところ、その濃度が金とドルとでそれぞれ異なります。

金は無国籍通貨といわれます。高い流動性があり地域時代を問わず永続的な価値が認められているからです。それゆえ金は、高い価値保存機能を備えています。1970年代に金本位制が廃止されたことで、金の価値の裏付けを失ったドルは暴落しました。この事実だけみても、金が備える価値保存機能がドルと比べていかに高いかが分かります。

そうはいってもドルは基軸通貨です。ぺトロダラーの原油はもちろん、現在でも世界の多くの金融取引や貿易決済はドルを通じてなされます。そのため、交換機能について、ドルは金に勝ります。さらにドルは金利がつきます。

共に世界通貨としての機能を持ちながら、金はドルより価値保存機能が高く、ドルは金より交換機能が優れており金利もつきます。このため、両者はしばしば比較され、時宜に応じてどちらを所有するかが選好されます。資産が脅かされる状況下では価値保存機能の高い金が、資産を積極的に運用してゆく場面では交換機能の優れたドルが相互に代替して選択されるわけです。

このため、両者は対称的な動きをする傾向があります。何らかの要因によりドルの人気が上下すれば、それに応じて金の人気も逆相関で上下します。典型的には、好景気により金融や貿易が活発化するとともに金利が高いもしくは高くなる見通しがあればドルの人気が高まりドル高になる一方、利子がつかない金の人気は低下し金安になります。逆に不景気により金融や貿易が消極化するとともに金利が低いもしくは低くなる見通しがあればドルの人気が下がりドル安になる一方、より安全な資産たる金の人気が高まり金高になります。

ドルも金も、高い流動性と価値安定性があり、通貨として優れた性質を有します。ただ、より安全な現物資産たる金と、より使い勝手が良く金利も付く金融資産たるドルとの性質の違いが、状況に応じて相互に代替する傾向を生むということです。

もちろん、金はドル建て商品としての性格もありますから、ドルの価値が上がれば他国の通貨からみて金が割高になり需要が搾られ金安に、ドルの価値が下がれば他国の通貨からみて金が割安になり需要が増大し金高になる要因もあります。ただ、これは商品に共通する現象であり、金特有のものではありません。特殊な性質をもつ金の値動きの本質を理解するためには、前述のドルとの競合性に注目してチャートを解釈していくことが重要となります。

2018年秋以降のドルと金との相関性をどう解釈すべきか

上にのべた金とドルとの逆相関性は、あくまで傾向にとどまります。必ず二者択一でなければならない必然性があるわけではないからです。つまり、ドルも金も買う、ドルも金も売る選択肢もあり得ます。とはいっても、限られた資産を運用するに際して、より効率的に利益を得るためには、状況に応じて一方に人気が集中し他方は捨て置かれる現象が現れるのは当然でしょう。とすれば、ドルと金とはやはり逆相関性を圧倒的な原則とするわけで、事実長年の間そうなっていました。

ただ、2018年後半以降から、その圧倒的原則に従わない値動きが長期に渡って継続しています。これほど長い期間に渡り金とドルとの逆相関性が崩れたのは、2004年11月金ETFがニューヨーク・マーカンタイル取引所に上場して以来初めてのことです。(金ETF上場については、13.7 金価格の歴史的推移を参照)。この現象は耳目を集めており、様々な見解が唱えられています。この点に関するORTHRUS STRATEGYの見解をお伝えします。

金には、商品としての性格だけでなく、無国籍の通貨としての性格があると上に述べました。そのどちらが金の本質かを考えた場合、通貨としての役割、それも安全性が最も高い通貨としての役割こそが金の本質だと考えます。商品としての金の役割は、インフレに対するヘッジです。金がその役割を持つこと自体を否定しているのではありません。しかし、商品としての金、すなわちインフレヘッジとしての金の役割はオイルショックをきっかけに過剰に評価されてきたと考えています(参照:13.2 金と原油との連動)。

金の本質は通貨であり、それも唯一無二たる真の通貨であると考えます。したがって、金の値動きの本質は、同じ通貨であるドルとの競合関係において理解されるべきです。商品としての金、すなわちインフレリスクに対するリスクヘッジとしての金の役割は、あくまでも補完的なものだと考えます。ただ、この見解に対して異議を唱えるようにも思えるデータがあります。それが金とアメリカ実質金利との動きです。

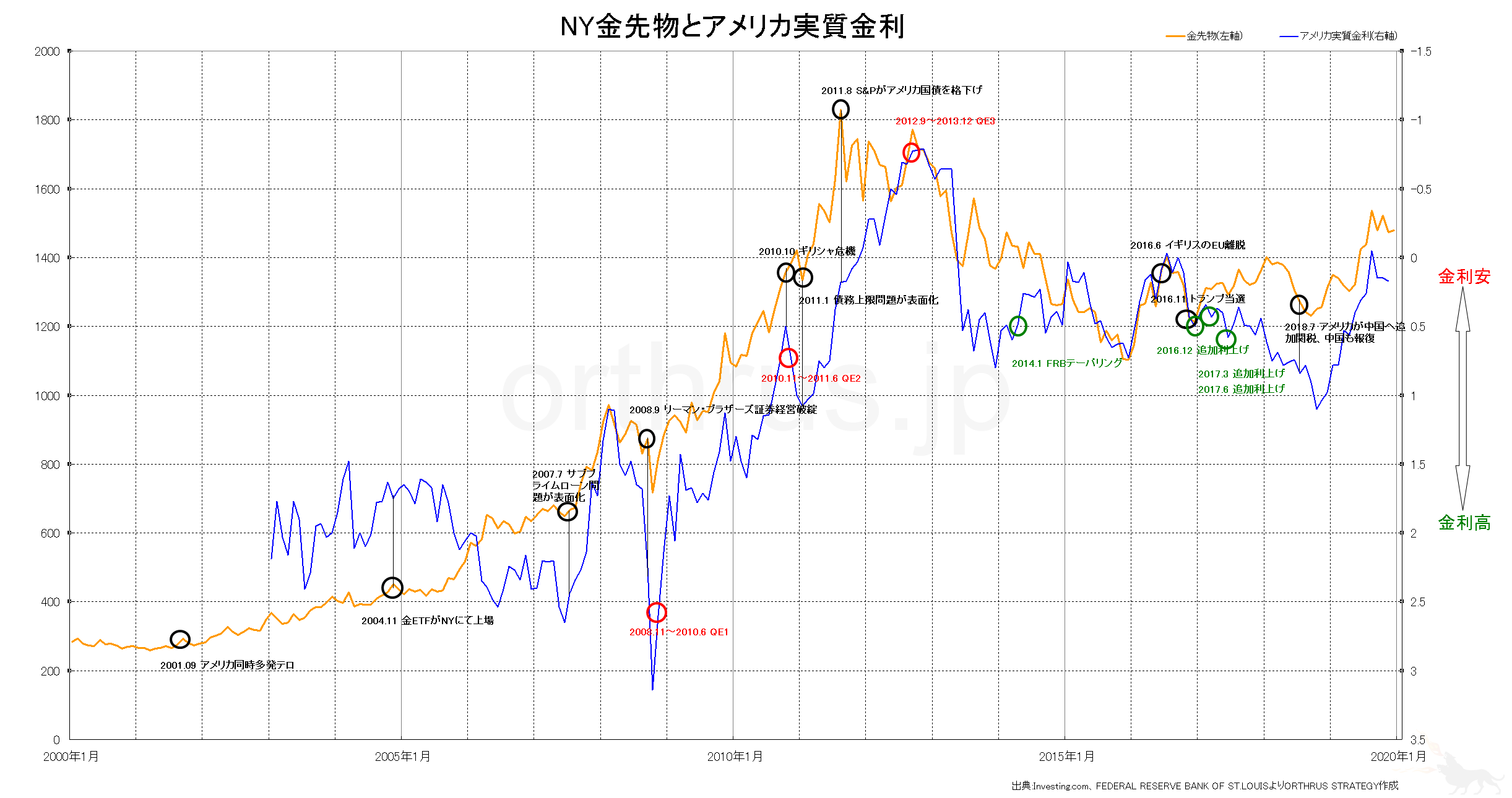

上図は、金と米国債10年物を基準としたアメリカの実質金利の比較図です。実質金利とは、名目金利から予想インフレ率を引いたものです(名目金利-予想インフレ率=実質金利)。青線の実質金利については反転させていることに注意してください。青線が上にいけば金利安、下にけば金利高となり、金チャートと同一のトレンドであるほど逆相関となります。逆相関ということは、金が実質金利の低下に対するリスクヘッジとして機能することを意味します。

仮に、金の商品としての意味を重視し、インフレリスクに対するヘッジに本質があるとするならば、今のドル高金高は通常の動きでしかなくなります。インフレにより実質金利が下がっているからリスクヘッジとして金が買われているだけであり、ドル高金高は見かけの問題にすぎなくなります。逆に、金の無国籍通貨としての意味を重視し、ドルと競合する最も安全性の高い通貨としての役割に本質があるとするならば、今のドル高金高は矛盾を孕む、何らかの大きなリスクの兆候を示す可能性があります。好景気により利上げが意識されドルが買われた結果としてドル高であるにも関わらず、リスクオフ指標としての金価格が上がっているからです。商品か通貨か、このいずれの見解が正しいと考えるべきかが改めて問題となります。

この点について、上にのべたように、やはり通貨としての役割が本質であると考えます。繰り返しとなりますが、金と原油価格との逆相関性は、インフレヘッジとしての金の役割がそれほど高くないことを示しています(参照:13.2 金と原油との連動)。また、現在のインフレの動的ダイナミクスは、オイルショック時とは根本的に異なります。グローバル経済の進展やデジタル化により、先進国の経済はインフレになりにくい構造的変化が生じているからです。そして、事実、現在の実質金利の低下は、データが示すようにインフレ率の上昇によってもたらされたものではありません。名目金利の大幅な低下を原因とするものです。とすれば、現在の金高は、ドルに競合する最も安全性の高い通貨として選好されている結果であり、インフレリスクに備えたものでないと判断できます。

このように考えた場合、では金高ドル高の現象は、リスクオフの思惑の高まりを示す金価格の上昇が取り越し苦労でしかないのか、それとも現状のドルが過剰評価されている結果なのか、すなわち金高ドル高が逆相関性を取り戻すとすれば、金とドルのどちらが下落することになる可能性が高いかが問題となります。

この問題点については、ドルの下落の可能性がより高いと考えています。注目すべきは、各国の中央銀行が金の準備高を高めている事実です。この動きについては、色々な解釈ができますし、中国のように外貨準備高をアメリカ国債やドルから金中心に変えることでアメリカによる経済制裁の脅威を低下させたい思惑など、複数の要因が絡みます。ただ、本質としては、自国の通貨を客観的な外部の価値とリンクさせる必要性が高まっていることの表れと考えます。通貨の価値保存手段としての金の機能を重視しているわけです。金は、人類の長い歴史を通じ地域や時代を問わずその価値が認められてきた事実があります。極端な仮定ですが、FRBや日銀が「金に価値などない」と宣言したところで、金は依然としてその多大な需要と少数の供給とによって高値が維持されるでしょう。中央銀行や政府でさえ、金の本質的価値を制御することは殆ど不可能だということです。このような価値の永続性と高い流動性を兼ね備えるものは、金が唯一無二の存在といってもよいでしょう。そもそもアメリカが負担に耐えかねて金本位制を脱却せざるを得なかった事実自体が、金の本質的価値に代替するものが存在しない事実を端的に表しています。そのような本質をもつ金の保有率を中央銀行が高めている事実は注目に値します。

中央銀行が金の外貨準備高を高める背景にはやはり金の競合的存在であるドルに対する危機感があると考えます。したがって、アメリカの国家的信用の低下やドルの基軸通貨としての地位を脅かす出来事に対しては、今後敏感に反応し下落幅が大きくなる見通しを持っています。ドルの将来がどうなるかが、金の将来にとって非常に重要です。

また、株価との関係においてドルの下落が生じる可能性もあります。この点については13.9 金と株式にて説明します。

ただ、ここで難しいのは、ビットコインをはじめとする仮想通貨の登場です。価値の保存手段としての仮想通貨が今後どの程度世界に浸透するかは不透明であり、浸透したとしてどういった変化が生じるかの予測も困難です。場合によっては、今までとは異なる形で金融危機を乗り越える新たな経済学的発見がなされる可能性はあります。ただ、仮想通貨は、ステーブルコイン等の発想はありつつも、代表的存在であるビットコインの価格が安定しておらず、また安定させるためのシステムも全く整備されていません。さらに現状ではビットコインの需要と供給との均衡が自然にとれるとは考えにくく、価値の保存手段として機能するために乗り越えるべき課題は多くあります。また逆に、仮想通貨の台頭がドルの下落を促す未来も考えられます。いずれにせよ意識しておかなくてはならない問題です。

将来の予測に関しては、先の章にてまとめて見解を述べる予定です。一先ずは、2019年末までの金チャートの分析の結果として、長期的にはリスクオフへと向かう可能性が示唆されていることを指摘しておきます。

"原油とドル"との違い

原油と金とは、共に商品市場に身を置きますが、両者の為替面からの価格変動メカニズムには違いがある点に注意しましょう。

金は、無国籍通貨としての役割があり、交換機能としてはドルに劣るものの価値保存性で勝るが故に、時として代替的に選択され、そのために逆相関性を帯びた動きをすることは上に述べた通りです。

それに対し原油は、金のような通貨としての機能は備えません。あくまで商品としての性格に忠実に、貨幣の価値が上がれば商品の価格は下がります。すなわち、好景気により原油の需要が高いもしくは高くなる見通しがあれば原油高になりますが、好景気による利上げもしくはその期待からドルの価値が高まると、他通貨にとってドルは割高になるためぺトロダラー制のもとドルでなければ買えない原油輸入依存国の買いは弱まり、代金をドルで受け取る産油国はドル高のぶん実質的利益が大きくなるためより多く売ろうと供給を増やします。その結果として最終的には原油安に向かいます。逆に不景気により原油の需要が低いもしくは低くなる見通しがあれば原油の価格は下がりますが、不景気による利下げもしくはその期待からドルの価値が低下すると、他通貨にとってドルは割安になるため原油輸入国の買いが強まり、その一方で産油国はドル安のぶん実質的利益が小さくなるため価格を上げようと供給を減らします。その結果として最終的には原油高に向かいます。

このような違いも原因となり、共にドル高なら原油安、ドル安なら原油高となる傾向がありながら、両者の動きは必ずしも相関性がありません(13.2 金と原油との連動)。

イメージとしては、金とドルとは、ドルか金かを選択する関係であるのに対し、原油とドルとは、ドルで原油を買う関係であると捉えると分かりやすいと思います。また、値動きの観点からは、金はリスクオフ時に上がりやすいのに対し、原油はドルの動きに先行しやすいが、最終的にはドルが原油を牽引することになります。

通貨たる金に商品としての一面があるように、商品たる原油にもドルや株式等の金融資産と代替的に選択される実物資産としての一面があります。ただ、基本的には原油は商品です。動力源や熱源や原材料として消費される、工業に不可欠な資源だからです。したがって、原則としては、ドルが代替される動きは金のチャートの解釈にて消化され尽くすと仮定して、原油のチャートの解釈に持ち込まない方が、思考経済上合理的であり状況がクリアに浮かび上がります。逆にいえば、ドルや株式の代替先として金だけでなく原油にも資金が流入し、金と原油とが同時に大きな高騰をみせたときは、マーケットの異常を示す極めて有効なサインです。その時は狂乱的過熱の次に訪れる、暴落の機会を伺う好機と判断すべきこととなります。

中央銀行等の金保有量と外貨準備高に占める保有率

| 公的機関 | 金の保有量(トン) | 外貨準備高に占める保有率(%) |

| アメリカ合衆国 | 8134 | 77 |

| ドイツ | 3367 | 73 |

| 国際通貨基金(IMF) | 2814 | - |

| イタリア | 2452 | 68 |

| フランス | 2436 | 63 |

| ロシア連邦 | 2252 | 20 |

| 中華人民共和国 | 1948 | 3 |

| スイス | 1040 | 6 |

| 日本 | 765 | 3 |

| インド | 618 | 7 |