株式というと、企業の業績に目がいきがちです。平たくいえば、どの会社が儲かっているか或いはこれから儲かるかに目を奪われがちです。もちろん、最終的には業績が問題となりますが、それ以前の段階で最初に目を向けるべき根本的要素があります。

それは地合いです。株式においては、個別の業績よりも全体の地合いを先に判断する必要があります。そもそも株式市場にお金が流入しているか、しているとして東証一部、東証二部、ジャスダック、マザーズのどこに流入しているか、どのセクターが注目されているかを判断しなければなりません。どの銘柄にエントリーするかを検討するのは、その後の作業です。これはあらゆる時間足で共通する前提です。長期トレンドを考える際でもデイトレードを行う際でも、株式マーケット全体の資金の流れは常に意識しなければなりません。

個別の企業業績とは、いわば株式マーケットにおける枝葉の要素であり、全体を貫く幹ではありません。幹は地合いであり、その地合いを形成する最も根本的な要素は為替と同様に金利です。この点を最初に確認しておきたいと思います。

不況期→景気上昇期

株式市場で利益を獲得する最大の好機は、上昇トレンドの初期から中期です。よって、トレーダーにとってはこの時期の理解が一番重要です。

景気の停滞が確認された場合における代表的な処方薬は、金融政策です。財政政策と異なり、中央銀行の判断一つで実行できるからです。中央銀行は、金利を低く誘導することで市中に出回るお金の量を増やし、もって経済活動を活発化させ、需要の増加による物価の適切な上昇を目指します。物価の上昇は企業業績の向上を導き賃金の上昇につながりますから、結果として物価上昇以上の賃金上昇が生じ、国民生活は豊かになっていくとの算段です。単に金利を低く誘導するだけでなく、量的緩和によって市中に出回るお金の絶対量を増やすこともあります。この一連の流れの中で発生するのが金融相場です。

金利に対する反応は、当然に株式より為替の方が敏感です。金利は通貨を借りた場合に支払わなければならない利子や通貨を貸し出した場合に貰える利息にダイレクトに影響を与える以上、通貨と金利とは直接結びつく問題であるのに対し、金利の誘導は間接的に景気に刺激を与えるものの、絶対に連動するものではないからです。金利を低くしたからといって株価が絶対に回復するわけではないですし、その逆もまた然りです。

とはいえ、金利の操作は最も有効な景気誘導策の一つです。そしてマーケットは、常に未来を織り込んでいきます。したがって、不況からの脱出を目指すこの段階では、金利の低下を促す材料が株価上昇材料となります。経済状況の悪化を示す統計や報道が公表されると、近い将来に中央銀行が金利を低く誘導してくるだろうとの期待が生じ、その法定通貨は売られることが予想されます。日本でいえば円が売られ、円安圧力になります。輸出国である日本は円安によって財やサービスを有利な条件で輸出できます。これらを織り込み、金利引き下げの期待が高まる材料、つまり景気の停滞が確認されることによってその国の法定通貨が下落し株価が上昇する現象が生じます。

株式においては、不動産や消費者金融など金利に敏感なセクター、いわゆる金利敏感株が最初に上昇する傾向があります。多額のお金を借りても低い金利しか返さなくてよいとなれば、高額な不動産を買おうという人が増えますし、消費者金融も利用者に貸し出す原資となるお金を安い金利で銀行から借り入れることができ沢山の人に貸せるようになります。つまり金利の低下によって、不動産セクターや消費者金融セクターの会社は、収益の向上が期待されます。このため、不動産セクターや消費者金融セクターの代表的な会社の株価が、一種の指標化する現象が観察されます。つまり、低金利誘導に対するマーケットの反応の好感度が、その銘柄の値動きに表出する現象です。例えば、2013年4月以降の日銀による量的・質的金融緩和時においては、ケネディクス(証券コード:4321)やアイフル(証券コード:8515)がこの役割を担いました。また、これらの指標化した銘柄と同一セクター銘柄との間で値動きの連動が生じます。この指標化した銘柄とそのセクター内の二番手以降の銘柄との間で発生するタイムラグを狙いデイトレードを行うのは利益を上げやすい優れた方法です。

有利子負債が多いセクター、具体的には電力会社なども、金利の低下によって返すべき利息が減ることになるので業績改善に有利に作用します。ただ、電力会社は、原発問題など金利以外の複雑な要因が絡み合うので金利の動向に対する株式マーケットの反応を探るツールとしてはそれほど有用ではありません。不動産や消費者金融セクターが一巡した後に資金が回ってくることはありますので、注意を向けておけば好機をとらえ有利なトレードができることもあります。

その後、中央銀行によって実際に金利が引き下げられます。低金利になったからといって、すぐに景気が回復するわけではありません。また、一気に引き下げるわけではなく、段階的に低く誘導していきます。上手く功を奏せば、景気は徐々に回復へと向かいます。

好況期

物価の上昇が継続し賃金が向上し需要が増えていくと、企業の業績は相乗的に回復し伸長していきます。大企業だけでなく、リスクが高い新しい産業も勃興していきます。企業の個別の業績が問題になるのはこの時期です。いわゆる業績相場です。

この段階では経済状況の好転を示す指標や報道によって、企業の業績の回復が期待されるようになり、株価が素直に上昇していきます。逆に、経済状況の好転を否定する報道や統計に対しては、マーケットは素直に失望の反応を示します。その時々の流行りによって、資金が流入するセクターが次々と循環的に入れ代わっていきます。沢山の物が売れるようになることから、製造業などの景気敏感株が上昇していきます。

好況期→景気後退期

本格的に好景気が確認されると、金融政策について利上げが意識されるようになります。いわゆる、逆金融相場です。

この段階では、経済状況が良好であることを示す統計や報道に対して、株価よりも為替が敏感に反応するようになります。利上げが期待される法定通貨は買い圧力が高まります。株式については、大企業の株価が高止まり若しくは緩やかな下降をみせる一方、業績の伸長がその会社に与えるインパクトが大きい会社、つまり小型株が上昇を見せやすい時期でもあります。その一方、成熟した大企業については、良好な指標結果や報道や決算が必ずしも株価の上昇につながらないケースが多くなっていきます。"織り込み済み”という一言で片づけられてしまい、場合によっては"材料出尽くし"として、その後に株価が下がる現象が徐々に目立ってきます。一部では経済の先行きに対する懸念が表出しはじめ、業績予測を下方修正する企業もでてきます。

この時期の株価は、"落ちそうでなかなか落ちない"イメージです。理屈でいえば空売りを入れたいところですが、実際にそのタイミングを掴むのは容易ではありません。特にバブル的様相を呈している局面では、最後の狂乱的上げが生じることも多く、安易な売りは危険です。月足レベルで細かく売りを積み上げていく、もしくは日計りで細かく買いの利益確定をしていく戦略となります。

不況期

企業の業績が徐々に低下していきます。いわゆる逆業績相場です。

この段階では、経済状況の悪化を示す統計や報道を受けて、株価も素直に下落していきます。たまに良好な指標結果や報道が出た場合は、当日や直後は上がるものの翌日には息切れして下落するなど、オーバーナイトリスクが高まります。一部の銘柄にインパクトがある材料が出た場合、その銘柄自体に資金が集中することはあるものの、その銘柄が属するセクター全体にまで効果が波及することは観察されなくなります。むしろ、悪材料が出たときに生じる過剰な下落のリバウンドを狙う方が戦略的有効性が高いところがあります。その場合は、リバウンドが発生した足の最安値を損切りラインに設定することになります。日足以上の移動平均線乖離率や長期移動平均線での反発を狙い、極めて短期のうちに利益確定していきます。不況が長引いた場合、底値で買って長期間放置したい気持ちが出やすいところでもありますが、底や天井をピンポイントで当てることは容易ではありません。繰り返しになりますが、ORTHRUS STRATEGYでは利小損大を基本戦略とし、その体系性をもって全節の記述を一貫させています。長期投資については私は語るべき実績をもっておりませんので、ここでもまた、利小損大の戦略的立場から細かい利益確定を推奨します。

まとめ

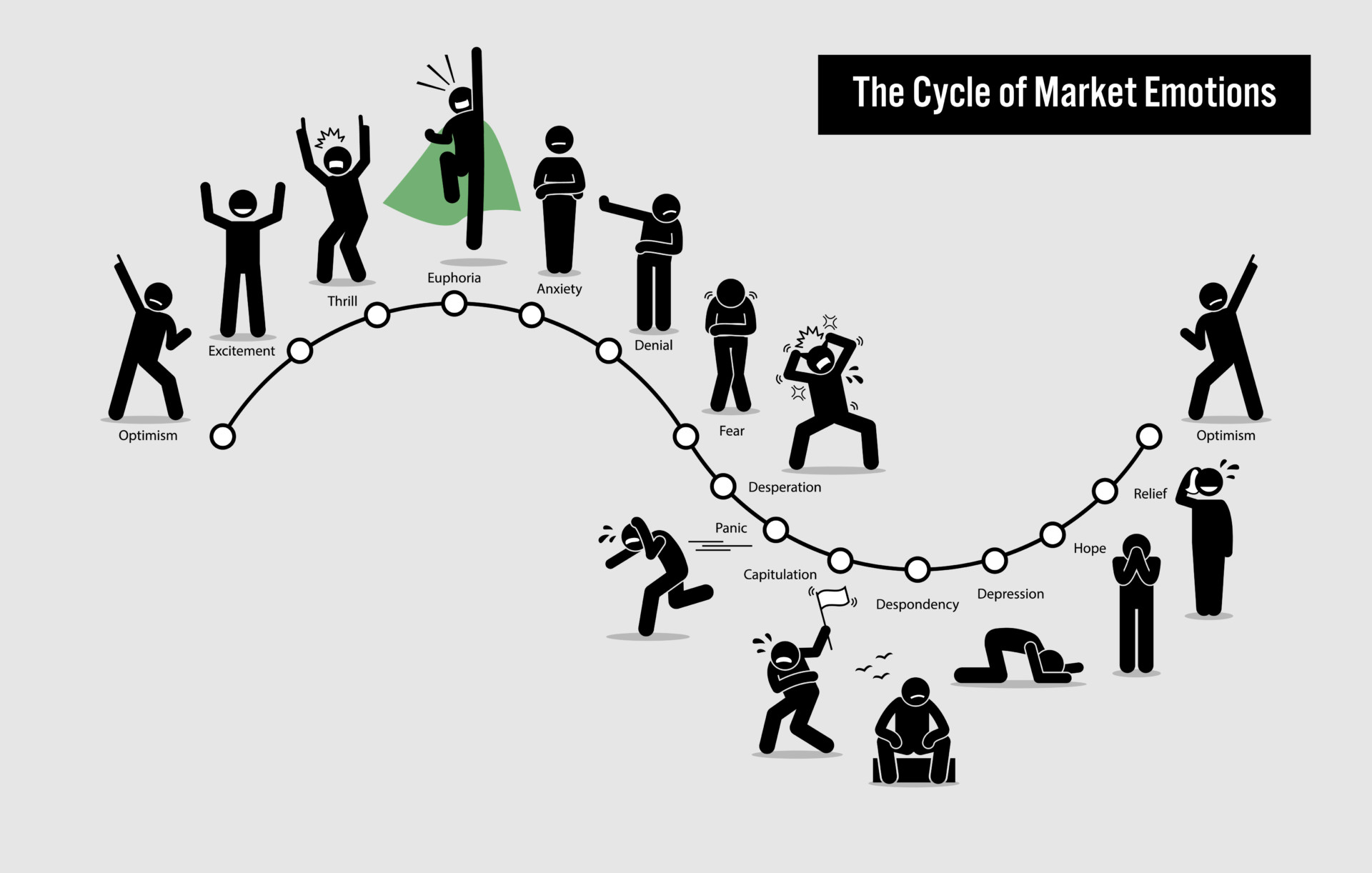

いうまでも無いことですが、この四つのステップが必ず綺麗に段階を踏んで展開するわけではありません。特にそれぞれの段階の移行期には、両方の段階が並存する状況が発生し、より複雑な判断が要求されます。また、途中で頓挫することもあります。たとえば、低金利に誘導したものの物価上昇も賃金上昇も生じず、長らく不況期が継続するような事態も当然に考えられます。

ただ、この四段階の景気回復プロセスをモデルとしてイメージしておくことは非常に重要です。単純に良いニュースなら株価が上がり悪いニュースなら株価が下がるわけではないことを理解できるからです。業績相場、逆業績相場では、指標や報道の好悪に為替も株式も比較的素直に反応するので分かりやすいのですが、金融相場や逆金融相場においては、経済状況の悪化を示す材料が明らかになると利上げ期待から当該通貨や株式が上昇したり、良好な材料が判明すると利下げ期待から当該通貨の売りやこれ以上の伸びしろのなさを理由に株価が下落する現象が観察されます。

もう一つ注意点として、経済構造の変化により、先進諸国家では劇的なインフレは生じにくくなっている一方で、先進国では起こりにくいと考えられてきたデフレスパイラルが日本では長らく続いていることなど、従来の理解では捉えられない現象も発生しています。さらに、中央銀行が経済政策のテクノクラートとして慎重な金融政策を志向するのに対し、有権者の支持を得やすい積極的な景気拡大を目指しがちな政府側との綱引き的状況から、展開に狂いが生じることもしばしばあります。