ビットコインの取引はブロックチェーンに記録されるところ、その記録作業たるマイニング(採掘)を請け負っているのがマイナー(採掘者)です。なぜマイナーがマイニングするかというと、最初にブロックを完成させたマイナーは、トランザクションの手数料と併せて新規発行されるビットコインを報酬として貰えるからです。(12.6 ビットコインの技術的基礎知識を参照)

新規発行によるマイニング報酬は、2009年1月3日の開始時点では50BTCでした。その後、2012年11月28日に一回目の半減期を迎え25BTCに、2016年7月9日に二回目の半減期を迎え12.5BTCとなり、現在に至っています。次の半減期は2020年5月頃と予測されています。

半減期とは、マイニングの報酬が二分の一に減額されることです。法定通貨は中央銀行が発行量をコントロールできますが、ビットコインは中央銀行に相当する機関が存在しないため、マイニングの報酬を時期に応じて減額していくことで発行量を調整するわけです。ビットコインは、21万ブロックが生成される毎に半減期が訪れます。1ブロックは約10分で生成されるので、21万ブロックの生成所要時間は10分×21万ブロック=2100000分、これを一年間の分数である365日×24時間×525600分で除すると、約4年ごとに半減期が訪れる計算になります。

なお、ビットコインの発行上限は約2100万BTCであり、2019年末現在、1800万枚以上、86%以上が発行済みです。金などの天然鉱石は、多く発掘されるほどに新しい鉱脈の発見は困難になりますが、ビットコインも半減期があるために時間が経つほどマイニングは難しくなっていきます。

次の半減期である2020年5月前後に大きな価格変動があると予測する人は多く、様々な思惑が交錯しています。この点につき、本節では考察します。

価格の上昇を予測する有力説について

次の半減期に関する考察で最も有力なものは、価格の上昇を予測するものです。ファンダメンタル分析からは、マイナーによる売り圧力の減少をその根拠とします。一方、テクニカル分析からは、過去二回の半減期において、タイミングの違いはあるもののいずれも価格の上昇がみられたことを根拠とします。この二点につき、詳しくみていきます。

最初に、ファンダメンタル面について考えます。一日は24時間であり一時間は60分ですから、24×60=1440分が一日の分数です。ビットコインのブロックは約10分に一度作成されますから、1440÷10=144ブロックが一日に作られることになります。そして現在1ブロックあたりの報酬は12.5BTCとなっています。したがって144ブロック×12.5BTC=1800BTCが一日あたり新規発行されていることになります。

この新規発行されるBTCはどうなるかというと、基本的には売却されます。マイナーはマイニングに際し、土地・建物・人件費・マイニングの機械代・電気代など多額の費用を掛けています。マイナーは営利企業ですから、ビットコインが物の交換手段としてまだ十分に普及していない現在においては、法定通貨に交換し利益確定させる必要があります。そのため、マーケットにおいて売ることになります。

これはもちろん、掘ったそばからすぐに売っていくことを必ずしも意味しません。時宜に応じて、すぐに売ることもあれば長い時間をおいてから売ることもあります。しかしいずれにせよ、潜在的には一日あたり1800BTCの現物売り圧力が日々発生しているわけです。

2020年の半減期を迎えることで、1ブロックあたりの報酬が12.5BTCから6.25BTCとなり、一日の新規発行量も1800BTCから900BTCに減ることになります。マイナーが報酬として受け取るBTCの量が減ることは、その分マイナーが市場で売るBTCの量が少なくなることを意味します。すなわち、売り圧力が減少することになるので、価格は上昇するだろうというのが、ファンダメンタル面からみた有力説の根拠となります。

次にテクニカル面について、過去のチャートを参照しながら見ていきます。

上図は、ビットコインの一回目の半減期である2012年11月28日前後、すなわち2012年7月~2013年6月の価格とハッシュレートとの動静を示したチャートです。当時の過去最高値をつけるに至った急騰は、半減期の数ヵ月後から生じた上昇トレンドの一貫であることがみてとれます。ただ、2013年はビットコインに資金を向かわせる直接の契機となったファンダメンタル要因がいくつか生じた点には留意しておきましょう。具体的には、ギリシャにて財政危機により同国の銀行預金の引き出しが一時的に制限されたこと、キプロスにてユーロによる支援の代わりに同国の銀行預金に対する課税が発表されたことなどです。フィアットの通貨危機は、「仮想通貨のメリットが改めて注目された」というお決まりの一文とともに上昇のきっかけの材料として用いられることがあります。同様の現象は、2015年8月のプエルトリコのデフォルトの際にも観察されました。このように上昇のきっかけとなるイベントが発生したとはいえ、テクニカル分析はあらゆる現象を織り込むことをその前提とします。半減期以後にBTCの価格が上昇した事実に変わりはなく、評価に値する一定の重みはあります。

上図は、ビットコインの一回目の半減期である2012年11月28日前後、すなわち2012年7月~2013年6月の価格とハッシュレートとの動静を示したチャートです。当時の過去最高値をつけるに至った急騰は、半減期の数ヵ月後から生じた上昇トレンドの一貫であることがみてとれます。ただ、2013年はビットコインに資金を向かわせる直接の契機となったファンダメンタル要因がいくつか生じた点には留意しておきましょう。具体的には、ギリシャにて財政危機により同国の銀行預金の引き出しが一時的に制限されたこと、キプロスにてユーロによる支援の代わりに同国の銀行預金に対する課税が発表されたことなどです。フィアットの通貨危機は、「仮想通貨のメリットが改めて注目された」というお決まりの一文とともに上昇のきっかけの材料として用いられることがあります。同様の現象は、2015年8月のプエルトリコのデフォルトの際にも観察されました。このように上昇のきっかけとなるイベントが発生したとはいえ、テクニカル分析はあらゆる現象を織り込むことをその前提とします。半減期以後にBTCの価格が上昇した事実に変わりはなく、評価に値する一定の重みはあります。

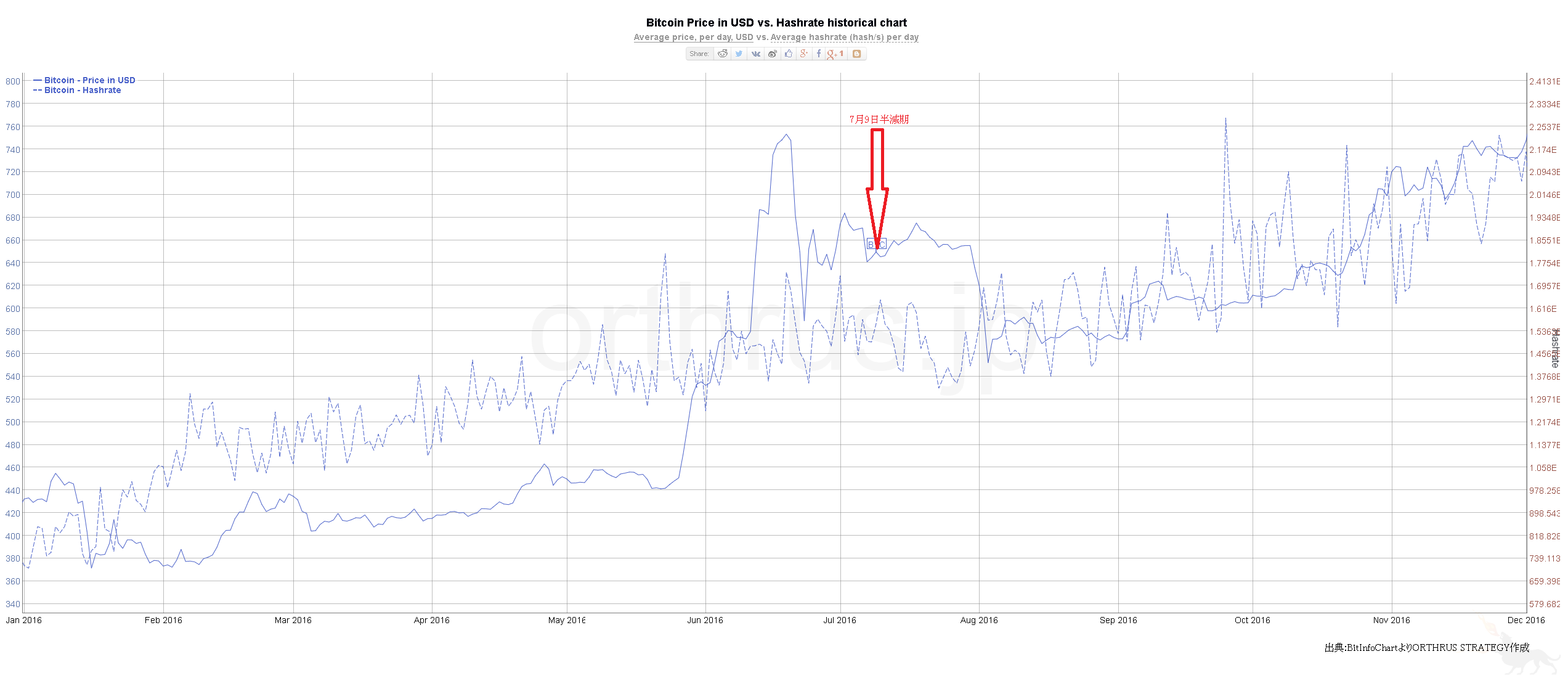

上図は、ビットコインの二回目の半減期である2016年7月9日前後、すなわち2016年1月~12月の動静を示したチャートです。価格についてみると、半減期である7月9日の一ヶ月半ほど前に急騰、半月ほど前に急落、半減期以後にさらに下落しつつも、以後安定した上昇トレンドを描いたことが分かります。一方、ハッシュレートは一年を通じ、一定のペースで上昇トレンドを維持しています。こちらは一回目の半減期とは異なり、明確に半減期それ自体を材料として価格が変動した様子がみてとれます。

上図は、ビットコインの二回目の半減期である2016年7月9日前後、すなわち2016年1月~12月の動静を示したチャートです。価格についてみると、半減期である7月9日の一ヶ月半ほど前に急騰、半月ほど前に急落、半減期以後にさらに下落しつつも、以後安定した上昇トレンドを描いたことが分かります。一方、ハッシュレートは一年を通じ、一定のペースで上昇トレンドを維持しています。こちらは一回目の半減期とは異なり、明確に半減期それ自体を材料として価格が変動した様子がみてとれます。

2020年中旬のビットコインの半減期にどう対処すべきか

ファンダメンタル・テクニカルの両面から、2020年の半減期を材料として価格の上昇を予測する声は多く聞こえます。実際、これらは根拠のある言説ではあり、基本的にはこれをベースとして考えるべきでしょう。

ただ、次の半減期ではBTCの先物取引が行われていること、そもそも全体の出来高との相関において考えられるべき問題であること、BTCを異次元に大量保有する極一部のwhaleが存在すること、統計的優位性があるほどのサンプル数ではないことなどから、過去の事例をそのままトレースして2020年の半減期の動きを予測することは大きな過ちに繋がる可能性もあります。未来を決め付けすぎず、一方で機会を逸しないために、より精度を高めた見通しを持っておく必要があります。

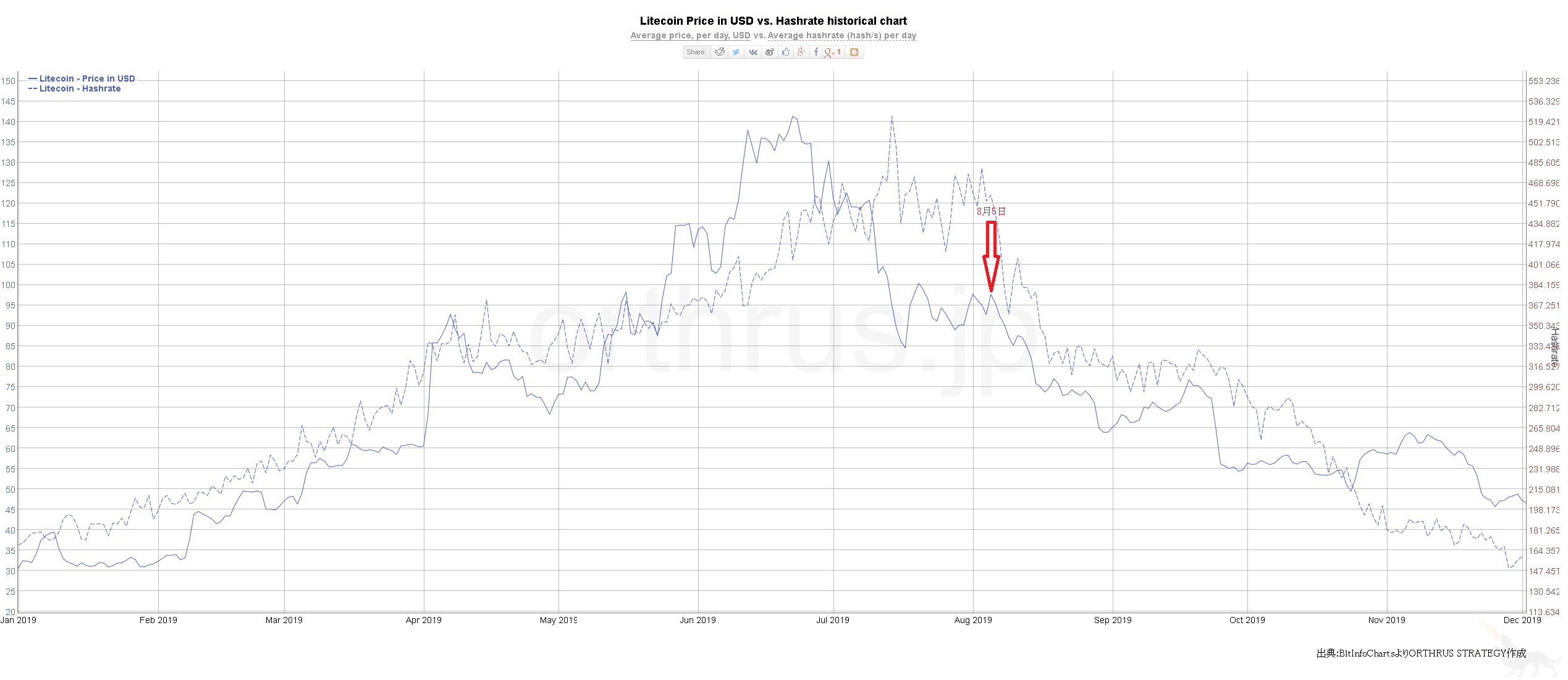

そのヒントの一つとなるのが、2019年8月5日に生じたライトコインの半減期です。LTCはBTCと同じマシンでマイニングすることができ、その機能もビットコインの補完的役割を目指したものです。また、時期も2020年のビットコインの半減期と接近しています。この2019年のLTCの半減期と2016年のBTCの半減期との共通点と相違点を探ることで、2020年のBTCの半減期を迎えるに際し、より入念な準備ができるものと考えます。

上図は、ライトコインの半減期である2019年8月5日前後、すなわち2019年1月~11月の動静を示したチャートです。年初から上昇トレンドを描くものの、半減期の一ヶ月半ほど前に急落し、半減期経過後も下降トレンドは止まらない様子が見てとれます。注目すべきは、価格がハッシュレートに先行して下落し、半減期以降は価格に追随する形でハッシュレートも下降トレンドが継続している点です。その後も半減期時点での価格とハッシュレートとを一度も超えることなく下落し続けています。

これに対し、BTCでは、二回目の半減期である2016年7月9日を経過後に価格の急落がありましたが、下降トレンドへの転換は生じず、その後は均整のとれた上昇トレンドによって半減期時点での価格を越えました。同様にハッシュレートも高い水準を維持し続けました。このような違いがなぜ生じたのかを考えることで、2020年のBTCの半減期に対する戦略を導きたいと思います。

最初に、2016年7月9日のBTCの半減期と2019年8月5日のLTCの半減期とで共通する部分を考えてみます。まず、BTCもLTCも半減期の前から上昇トレンドが発生した点が重要です。これは半減期を迎えることによる上昇をマーケットが先読みし織り込んだことによる上昇であろうと解釈できます。マーケットは全てを織り込んでいくところ、将来の出来事もその例外ではありません。次に、BTCもLTCも半減期の直前・直後に急落が発生している点にも注目されます。これは所謂「噂で買って事実で売る」もしくは「材料出尽くし」といった考え方と軸を同じくする現象だと解釈できます。マーケットは基本的に過剰に期待を織り込む傾向があるところ、その余剰を吐き出し、適切な水準へと是正する動きが生じたものだといえるでしょう。

問題は、2016年7月9日のBTCの半減期と2019年8月5日のLTCとで異なる部分です。特に半減期経過以後の動きは対照的です。BTCは価格の急落にも関わらずハッシュレートは高い水準を保っており、価格もやがて回復に向かいました。これはマイナーのBTC採掘に対するモチベーションが未だ失われていなかったことを意味します。それに対し、LTCは価格に追随する形でハッシュレートが低下し、価格もそのまま低迷しています。これはマイナーの関心が、一先ずはLTCから離れていることを意味します。とすれば、2020年中旬のBTCの半減期を迎えるに際しても、ハッシュレートの推移には特に注意を払う必要があると考えます。特に半減期経過後におけるハッシュレートの下落は、BTCにおいても長期に渡り価格の低迷を生じさせる恐れがある点に注意しておくべきでしょう。